Sprawozdania finansowe stanowią istotne źródło informacji, nie tylko dotyczących własnej firmy, ale również innych podmiotów na rynku. W Polsce dokumenty te obejmują zwykle bilans oraz rachunek zysków i strat zdefiniowane zgodnie z Ustawą o Rachunkowości. Alternatywnie, wybrane jednostki mogą (lub są zobligowane) składać sprawozdania zgodnie z Międzynarodowymi Standardami Rachunkowości/Międzynarodowymi Standardami Sprawozdawczości Finansowej (MSR/MSSF). W zależności od typu przedsiębiorstwa, np. przedsiębiorstwa finansowe lub niefinansowe, lub jego rozmiaru: mikro, małe lub inne, Ustawa o Rachunkowości określa zróżnicowane zakresy informacji, które muszą zostać zawarte w sprawozdaniach finansowych. W rezultacie ilość użytecznych informacji, które można wydobyć z tych dokumentów różni się w zależności od danego podmiotu, stanowiąc wyzwanie dla efektywnej oceny sytuacji finansowej i zdolności kredytowej przedsiębiorstw. Jednakże, ocena zdolności kredytowej z pewnością może być oparta na danych pochodzących ze sprawozdań finansowych, które umożliwiają obliczenie szerokiego zakresu wskaźników służących do oceny różnych aspektów działalności przedsiębiorstwa. Ponadto, w wyniku połączenia wskaźników możliwe jest uzyskanie zaawansowanych modeli dyskryminacyjnych, które zapewniają kluczowe wskazówki w kontekście oceny zdolności kredytowej.

Istotne wyzwanie, szczególnie dla automatycznej lub półautomatycznej analizy sprawozdań finansowych, stanowi różnorodność formatów, w których sprawozdania są publikowane, począwszy od arkuszy Excela i plików PDF, przez strony internetowe, po pliki XML. Dodatkowo, systemy księgowe generujące sprawozdania (np. w formie plików *.xlsx i *.pdf) pozostawiają swoim użytkownikom pewną swobodę w odniesieniu do konwencji nazewniczej poszczególnych pozycji oraz struktury bilansu oraz rachunku zysków i strat, co dodatkowo utrudnia proces automatycznego przetwarzania sprawozdań. Ponadto, formaty czytelne dla ludzi często nie są zbyt przyjazne dla przetwarzania maszynowego, natomiast ustrukturyzowany format XML nie jest zbyt wygodny do odczytu dla człowieka.

Pomimo opisanych wyżej wyzwań, efektywna, półautomatyczna ocena zdolności kredytowej oraz sytuacji finansowej przedsiębiorstw jest możliwa z wykorzystaniem system eanaliza.pl, którego możliwości zostaną omówione w dalszej części artykułu. Aktualnie, system wspiera następujące format danych:

- sprawozdania w formacie *.xlsx i *.pdf generowane przez systemy księgowe Comarch Optima oraz Sage Symfonia,

- sprawozdania w formacie *.xlsx wczytywane z predefiniowanych szablonów importu,

- pliki *.xml dla małych i innych jednostek.

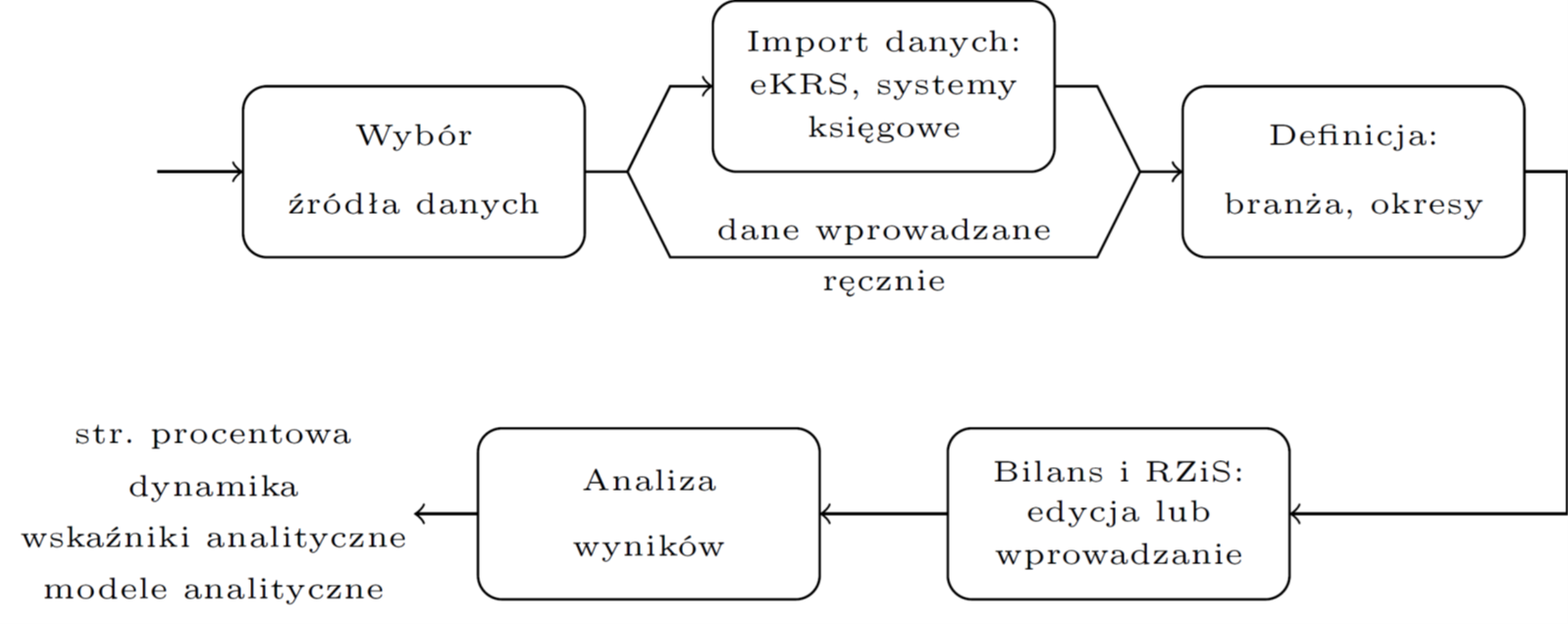

Jeżeli wymienione formaty okażą się nieodpowiednie, istnieje również możliwość ręcznego wprowadzenia danych. Sprawozdania uwzględniają bilans oraz rachunek zysków i strat w wariancie porównawczym, dla co najmniej dwóch i co najwyżej ośmiu okresów obrachunkowych. Podstawowy schemat działania systemu przedstawiony został na Rys. 1. W dalszej części artykułu skoncentrujemy się na omówieniu bloku Analiza wyników i jego artefaktach.

Rys. 1 Schemat działania systemu eanaliza.pl

Szybka analiza

System eanaliza.pl sprawia, że ocena zdolności kredytowej jest szybka i prosta dzięki standingowi finansowemu. Standing zawiera następujące wskaźniki: (i) wskaźnik zastosowania kapitału własnego, (ii) wskaźnik płynności bieżącej klasyczny, (iii) wskaźnik płynności szybkiej klasyczny, (iv) wskaźnik rentowności sprzedaży netto (ROS), (v) wskaźnik rentowności aktywów ogółem (ROA), (vi) wskaźnik rentowności kapitałów własnych (ROE), (vii) wskaźnik rotacji zapasów w dniach, (viii) wskaźnik rotacji należności w dniach, (ix) wskaźnik rotacji zobowiązań w dniach oraz (x) wskaźnik zadłużenia ogólnego. Wymienione pozycje należą do różnych grup wskaźników analitycznych, zapewniając kompleksową, a jednocześnie zwięzłą prezentację sytuacji finansowej przedsiębiorstwa.

Standing finansowy prezentowany jest na trzy sposoby. Po pierwsze, zawiera on wyłącznie wartości wymienionych wyżej elementów, a tym samym jest przeznaczony do niezależnej oceny kluczowych wskaźników efektywności (KPI) przedsiębiorstwa. Drugi sposób prezentacji danych uzupełnia wskaźniki o ich punktację, domyślnie z przedziału od 0 do 3 punktów. Liczba punktów określa jak dobra jest wartość określonego wskaźnika na tle wartości referencyjnych, np. znanych z literatury. Przykładowo, wartość wskaźnika płynności szybkiej poniżej 0,5 uznawana jest za utratę płynności, stąd otrzyma ona 0 punktów, podczas gdy wartość powyżej 1,2 uznawana jest za dobrą i w rezultacie przyznane zostaną 3 punkty. Biorąc pod uwagę sumaryczną punktację, credit manager może szybko ocenić ogólną sytuację przedsiębiorstwa i określić jego zdolność kredytową (por. Rys. 2). Trzecia forma prezentacji danych umożliwia porównanie wartości wskaźników do danych branżowych (por. Rys. 3), obliczonych dla branży, w której działa dane przedsiębiorstwo. Przyporządkowanie do branży opiera się na sekcjach Polskiej Klasyfikacji Działalności (PKD 2007). Dane branżowe dostarczane są przez usługę wskaznikibranzowe.pl, w której z kolei są one obliczane na podstawie kwartalnych i rocznych zestawień publikowanych przez Główny Urząd Statystyczny, w ramach Banku Danych Lokalnych oraz Platformy Analitycznej Systemu Wspomagania Analiz i Decyzji.

W celu usprawnienia procesu sprawdzania zdolności kredytowej, system umożliwia stworzenie widoku monitorowanych wskaźników. Widok ten zawiera wskaźniki wybrane (a potencjalnie również zdefiniowane) przez użytkownika systemu. Tym samym, umożliwia on spersonalizowanie zakresu kluczowych wskaźników efektywności, odgrywających istotną rolę dla danego managera. W przypadku wskaźników monitorowanych nie ma możliwości przypisania punktacji do poszczególnych wskaźników, ale porównanie z danymi branżowymi jest nadal dostępne. Dzięki temu możliwa jest nie tylko analiza wartości poszczególnych wskaźników, ale również ich odniesienie do danych typowych dla branży. W ten sposób manager zyskuje dodatkowy wgląd w sytuację przedsiębiorstwa i może lepiej ocenić jego zdolność kredytową.

Rys. 2 Standing finansowy wraz z punktacją (punktacja przedstawiona jest w postaci jasnoszarych wartości poniżej wartości wskaźników)

Rys. 3 Wskaźniki płynności bieżącej i szybkiej porównane do danych branżowych dla sekcji Informacja i komunikacja (dane branżowe zaznaczone są kolorem żółtym)

Analiza pogłębiona

Jeżeli opisane wcześniej źródła danych okażą się być niewystarczające, system zapewnia dostęp do szerokiej gamy wskaźników i modeli wspierających dokładniejszą analizę. Po pierwsze, zapewnia on pięć grup wskaźników analitycznych, wśród których znajdują się: wskaźniki płynności, wskaźniki zadłużenia i obsługi długu, wskaźniki efektywności (sprawności) działania, wskaźniki rentowności oraz wskaźniki ogólnej sytuacji finansowej. W ramach każdej z grup wskaźników można znaleźć zarówno wskaźniki podstawowe, jak i wskaźniki dodatkowe (których prezentacja może być opcjonalnie włączona lub wyłączona), a także własne wskaźniki zdefiniowane przez użytkowników systemu. Własne wskaźniki umożliwiają uzupełnienie już i tak szerokiego zakresu wskaźników o pozycje, które są szczególnie interesujące dla danego użytkownika. Aktualnie, jedynym ograniczeniem co do własnych wskaźników jest to, że muszą się one opierać na danych pochodzących ze sprawozdania finansowego, tj. na bilansie oraz rachunku zysków i strat w wariancie porównawczym. Wskaźniki podstawowe i dodatkowe są również uzupełniane o wartości branżowe obliczone na podstawie danych publikowanych przez Główny Urząd Statystyczny.

Oprócz wskaźników analitycznych system eanaliza.pl oferuje pięć modeli predykcji bankructwa opierających się na analizie polskich przedsiębiorstw. Modele te, na podstawie danych historycznych, określają prawdopodobieństwo bankructwa podmiotu w przyszłości. Modele dyskryminacyjne dostępne w systemie obejmują:

- Model A. Hołdy (2001),

- Model poznański (2004),

- Model E. Mączyńskiej (2006),

- Model B. Prusaka (2005),

- Model D. Hadasik (1998).

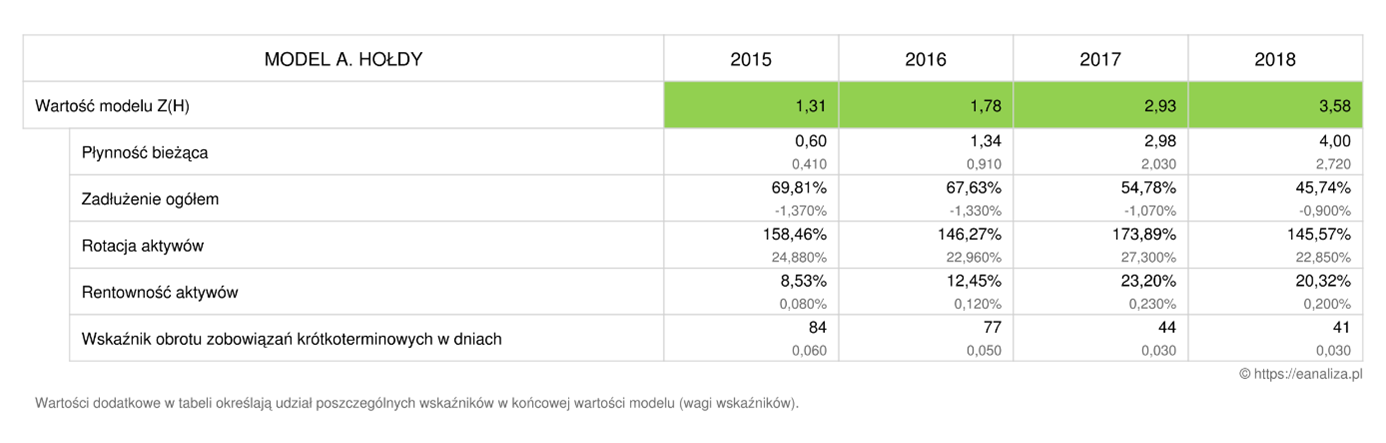

Ze względu na to, że każdy z modeli posiada wartości referencyjne definiujące granicę między przedsiębiorstwami “bankrutami” i “nie-bankrutami”, określenie do której z tych grup należy analizowany podmiot jest proste. Opieranie się na pojedynczym modelu dyskryminacyjnym jest zazwyczaj niewystarczające do wyciągnięcia pewnych wniosków, dlatego ocena zdolności kredytowej powinna polegać na analizie całego zestawu modeli. W celu usprawnienia procesu oceny zdolności kredytowej, system koncentruje się na wizualnym podkreśleniu wartości modelu, jak pokazano na Rys. 4. Ponadto, możliwe jest również zapoznanie się z poszczególnymi składowymi wartości modelu, co z kolei przekłada się na podejmowanie pewniejszych decyzji zarządczych.

Rys. 4 Wartość modelu A. Hołdy oraz jego składowe (zielony kolor wskazuje przynależność do grupy “nie-bankrutów”)

Ostatnim elementem oceny zdolności kredytowej jest wskaźnik Wilcox’a, który określa wartość likwidacyjną netto. Innymi słowy, definiuje on wysokość zadłużenia, którą przedsiębiorstwo jest w stanie pokryć z użyciem obecnie posiadanych aktywów. W ten sposób możliwe jest określenie limitu kredytowego przedsiębiorstwa (o ile wartość wskaźnika jest dodatnia). W kontekście oceny zdolności kredytowej, wartość wskaźnika poniżej zera, lub bliska zeru, stanowi sygnał ostrzegawczy wskazujący na problemy podmiotu związane z zaciąganiem nowych zobowiązań. Największą zaletą tego wskaźnika jest jego intuicyjność, przejawiająca się w prostocie określenia limitu kredytowego na podstawie kombinacji liniowej wybranych elementów bilansu (aktywów i pasywów).

Podsumowanie

Informacje zawarte w sprawozdaniach finansowych przedsiębiorstw odgrywają kluczową role w ocenie zdolności kredytowej. Jednakże, ręczna analiza surowych sprawozdań jest czasochłonnym zadaniem, podatnym na błędy. Wychodząc naprzeciw potrzebom rynku stworzony został internetowy system eanaliza.pl, który może zostać wykorzystany do kompleksowej i efektywnej oceny zdolności kredytowej przedsiębiorstw. System opiera się na danych zawartych w bilansie oraz rachunku zysków i strat wspomagając analizę kontrahentów i własnego przedsiębiorstwa. Analiza ta może być prowadzona z różnych perspektyw, w tym w odniesieniu do branży. Podsumowując, elastyczność i szeroki zakres wskaźników analitycznych oraz modeli dyskryminacyjnych zawartych w systemie eanaliza.pl z pewnością może stanowić użyteczne narzędzie dla credit managerów szukających źródeł rzetelnych informacji wspomagających podejmowanie przez nich decyzji odnośnie zdolności kredytowej kontrahentów, z którymi współpracują.

Bibliografia

| [1] | Ustawa o Rachunkowości z dnia 29 września 1994, Dz.U. 1994, nr 121, poz. 591 (tekst ujednolicony z późniejszymi zmianami). |

| [2] | Rozporządzenie Komisji (WE) nr 1126/2008 z dnia 3 listopada 2008 r. przyjmujące określone międzynarodowe standardy rachunkowości zgodnie z rozporządzeniem (WE) nr 1606/2002 Parlamentu Europejskiego i Rady, Dziennik Urzędowy Unii Europejskiej, nr 320, 29.11.2008 (tekst ujednolicony z późniejszymi zmianami). |

| [3] | Ministerstwo Finansów, Struktury e-Sprawozdań, dostęp: 25.08.2021. |

| [4] | Rozporządzenie Rady Ministrów z dnia 24 grudnia 2007 r. w sprawie Polskiej Klasyfikacji Działalności (PKD), Dz.U. 2007, nr 251, poz. 1885 z późniejszymi zmianami. |

Autor artykułu:

Ekspert ds. zaawansowanych algorytmów przetwarzania i analizy danych z doświadczeniem badawczym w projekcie „Opracowanie innowacyjnego systemu informatycznego do nauki oraz weryfikacji wiedzy z zakresu ekonomii”. Doktorant w dziedzinie nauk inżynieryjno-technicznych w dyscyplinie informatyka techniczna i telekomunikacja na Wydziale Automatyki, Elektroniki i Informatyki Politechniki Śląskiej w Gliwicach.