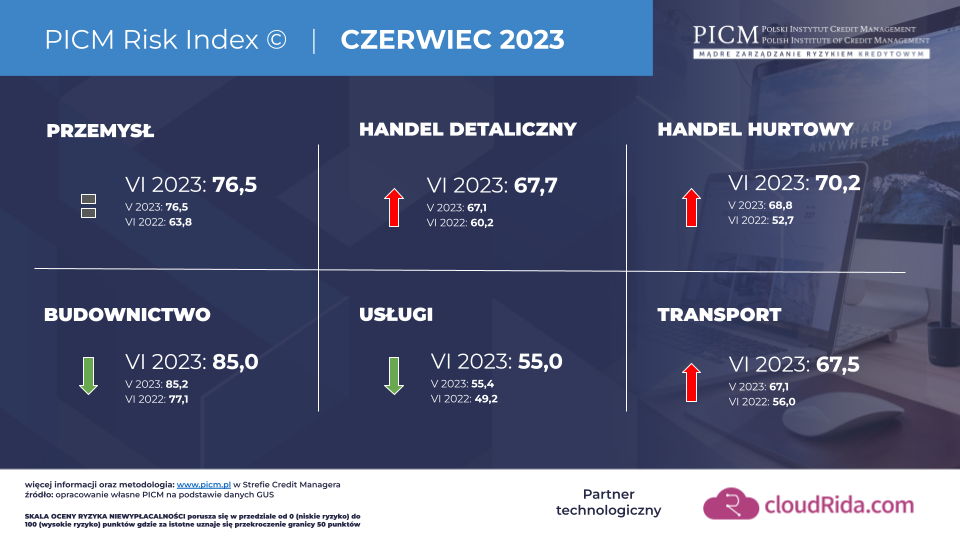

PICM Risk Index ©, określający miary ryzyka niewypłacalności dla branż, spada w czerwcu tylko dla budownictwa oraz usług. Malejący trend został ewidentnie powstrzymany i dla wielu branż obserwujemy „płaskowyż” indeksu. Pamiętajmy, iż ciągle jesteśmy na wysokich poziomach i rok 2023 jest bardzo trudny, szczególnie dla małych firm handlu detalicznego, budowlanych, a w ostatnim czasie problemy ewidentnie pogłębiają się dla wielu firm przemysłowych. Wysokie poziomy indeksu dobrze przewidują rekordowe poziomy niewypłacalności, których, w miarę spływu najnowszych danych, jesteśmy świadkami w tym roku.

Oceny ryzyka niewypłacalności w czerwcu we wszystkich branżach przekraczają poziomy uznawane jako niskie ryzyko, tj. 50 punktów. Najwyższy poziom indeksu w czerwcu odnotowaliśmy dla budownictwa (85,0 pkt.) oraz przemysłu (76,5 pkt.), przy czym spadek zanotowaliśmy dla usług (-0,4 pkt.) oraz budownictwa (-0,2 pkt.). Najniższą ocenę ryzyka niewypłacalności notowaliśmy dla usług (55,0 pkt.), co jest poziomem tylko nieco wyższym do tego sprzed roku. Ciągle wysokie poziomy ryzyka we wszystkich sektorach gospodarki to efekt zbiegu kłopotów wynikających z braku harmonijnych dostaw materiałów i surowców, wysokich cen energii i paliw oraz wysokich stóp procentowych i inflacji, mających negatywny wpływ na poziom kosztów działalności gospodarczej. Zwłaszcza ceny energii elektrycznej są wyraźnym obciążeniem dla przedsiębiorstw, szczególnie małych i mikro. Inflacja oraz wojna w Ukrainie bardzo negatywnie wpływają na zachowania zakupowe konsumentów, którzy są ostatecznymi klientami każdego przedsiębiorstwa. W konsekwencji w ostatnich miesiącach obserwowaliśmy spadki trendów dla bieżących oraz prognozowanych zamówień i produkcji. Z najnowszych danych wynika, iż tendencje te ponownie się nasilają, zwłaszcza w przemyśle oraz handlu. Powoduje to, iż jeszcze przez jakiś czas będą mieć wpływ na podwyższone poziomy ryzyka niewypłacalności.

A jak w szczegółach prezentuje ryzyko niewypłacalności w każdej branży?

PICM Risk Index © dla przemysłu utrzymał się w czerwcu na poziomie 76,5 pkt. To ponad 30 pkt. więcej od średniej wieloletniej (~46 pkt.) oraz powyżej szczytów z lat 2001 (~61 pkt.), 2009 (~62 pkt.) oraz 2013 (~64 pkt.). O powadze sytuacji w przemyśle świadczy fakt, iż bieżący poziom indeksu jest najwyższy w historii i wyższy o nieco ponad cztery punkty od szczytu sprzed półtora roku.

Na indeks negatywnie wpływa pogorszenie ocen co do bieżącej oraz przyszłej sytuacji finansowej. Kolejną bolączką branży przemysłowej jest ocena bieżących oraz przyszłych zamówień.

Spośród branż przemysłu negatywnie wyróżnia się produkcja odzieży (71,5 pkt.), produkcja wyrobów ze skór (62,1 pkt.) oraz produkcja pojazdów samochodowych (66,2 pkt.). Natomiast pozytywnie wyróżnia się produkcja metali (30,2 pkt.), produkcja farmaceutyków (31,5 pkt.) oraz rafinacja ropy naftowej (24,0 pkt.).

PICM Risk Index © dla handlu detalicznego wzrósł w czerwcu o 0,6 pkt. z poziomu 67,1 pkt. do wartości 67,7 pkt. Jest to wartość wyższa od średniej wieloletniej (~61 pkt.) natomiast poniżej szczytów z lat 2002 (~83 pkt.), 2010 (~70 pkt.) oraz 2013 (~74 pkt.).

Na indeks negatywnie wpływa pogorszenie ocen co do przyszłej kondycji biznesu (w zakresie sytuacji finansowej oraz ogólnej sytuacji gospodarczej). Bieżąca sytuacja w zakresie ilości sprzedawanych towarów, jak i sytuacji finansowej przedsiębiorstw handlowych zmniejsza ryzyko niewypłacalności.

Spośród branż przemysłu wyróżnia się sprzedaż sprzętu RTV/AGD (72,7 pkt. z ponowną tendencją rosnącą oraz na poziomie najgorszym od dwudziestu lat!) oraz handel artykułami żywnościowymi (71,9 pkt. – minimalny wzrost indeksu).

PICM Risk Index © dla budownictwa spadł w czerwcu o 0,2 pkt. z poziomu 85,2 pkt. do wartości 85,0 pkt. Pamiętajmy jednak, że to ciągle prawie 26 pkt. więcej od średniej wieloletniej (60 pkt.), powyżej szczytów z lat 2002 (~75 pkt.) i 2010 (~78 pkt.) oraz wyżej niż w istotnie kryzysowym dla branży 2013 roku (~84 pkt.). Co ciekawe, indeks ciągle rósł w ostatnich miesiącach dla firm dużych (w przeciwieństwie do firm małych), co oznacza zwiększające się ryzyko niewypłacalności dla tej grupy firm budowlanych.

Na indeks negatywnie wpływa pogorszenie ocen co do bieżącej oraz przewidywanej sytuacji finansowej, jak również pogarszającego się portfela zamówień i realizowanej produkcji. Co ciekawe, ryzyko niewypłacalności zmniejszają pozytywne oceny co do opóźnień płatności.

PICM Risk Index © dla usług (bez transportu) spadł w czerwcu o 0,4 pkt. z poziomu 55,4 pkt. do wartości 55,0 pkt. Pamiętajmy jednak, że to ciągle prawie 12 pkt. więcej od średniej wieloletniej (45 pkt.), ale poniżej szczytów z lat 2004 (~72 pkt.), 2010 (~59 pkt.) oraz 2013 (~64 pkt.).

Na indeks negatywnie wpływa pogorszenie ocen co do bieżącej oraz przyszłej kondycji biznesu (zwłaszcza w zakresie popytu i sprzedaży). Co ciekawe, ryzyko niewypłacalności zmniejszają pozytywne oceny co do bieżącej ogólnej sytuacji gospodarczej.

PICM Risk Index © dla transportu wzrósł w czerwcu o 0,4 pkt. z poziomu 67,1 pkt. do wartości 67,5 pkt. Wskazanie w bieżącym miesiącu jest wyższe o ponad 11 pkt. od średniej wieloletniej (56 pkt.) ale znajduje się jeszcze poniżej szczytów z lat 2004 (~69 pkt.), 2010 (~77 pkt.) oraz 2013 (~70 pkt.).

Na indeks negatywnie wpływają szczególnie pogarszające się oceny co do bieżącej oraz przyszłej kondycji biznesu (zwłaszcza w zakresie sytuacji finansowej oraz popytu).

PICM Risk Index © liczony jest co miesiąc dla wszystkich branż i każdej wielkości przedsiębiorstw w Polsce oraz krajach Unii Europejskiej i kandydujących – więcej informacji dostępnych jest tutaj.

Celem PICM Risk Index © jest uzupełnienie szczegółowej analizy wypłacalności pojedynczego przedsiębiorstwa o miarę ryzyka branży w jakiej to przedsiębiorstwo działa. Pełna informacja oraz metodologia dostępne są dla zalogowanych PICM Associate (PICMa) w Strefie Credit Managera tutaj.